背靠吉利和长城两棵大树,泰鸿万立过得还是很难

发布日期:2024-11-18 23:06 点击次数:72

2024年11月7日,汽车零部件供应商泰鸿万立,成功通过上交所上市会议,距离敲锣又近了一步。

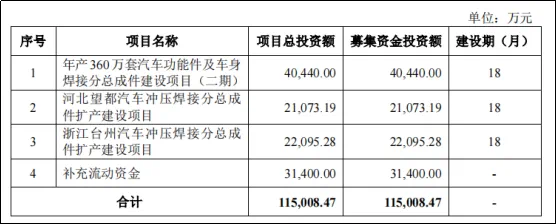

根据上会稿,公司拟募集至少11.5亿元(按募投项目总需求金额计),其中3.14亿元用于补充流动资金。

的确,虽然背靠吉利和长城两棵大树,但泰鸿万立长期以来财务压力依然巨大。汽车零部件供应商这门生意,真的很苦。

01

背靠吉利、长城,话语权很低

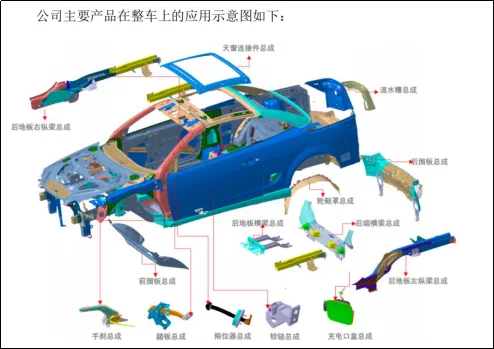

泰鸿万立以“结构件”起家,2009年开始给吉利供货,随后产品线拓展至“功能件”,客户群体也增加了长城、上汽、特斯拉等等。

说起来,泰鸿万立可以说是“因吉利而生”。

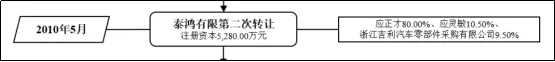

公司的第一个客户就是吉利,在2009年供货给吉利后,吉利旗下的采购公司在次年还入股占了9.5%的股权(后来泰鸿万立逐渐搭上其他甲方,吉利系在2014年也将股权转让出去了)。

搭上吉利的基础,是实控人应正才在1997年就成立的泰发机电,其业务中就有摩托车和电动车零部件。

给主机厂做零部件供应,是件辛苦的差事,尤其是低附加值的基础工业品,基本上是甲方赏饭吃的行当,供应商们基本都深度绑定大厂,行业普遍患有“大客户依赖症”,话语权很低。

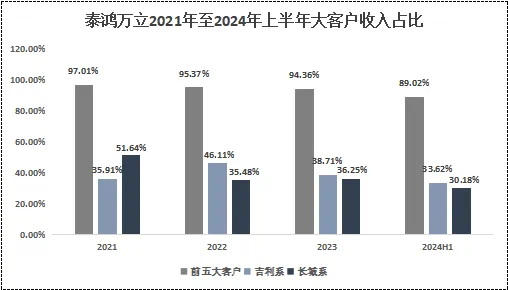

泰鸿万立也不例外,2021年至2024年上半年,前五大客户占其营收比重为97.01%、95.37%、94.36和89.02%;

其中,吉利和长城是两大核心客户,公司为吉利旗下4个品牌共16款车型供货,给长城旗下5个品牌共12款车型提供配件,两家贡献了公司超6成的营收。

“大客户依赖症”的一个“通病”是欠款问题:2021年至2023年,泰鸿万立应收款项分别为4.55亿元、5.31亿元和4.98亿元,占其营收比重在30%以上(吉利和长城两家占超6成)——这意味着,长期而言要做大生意就需要更多的“垫资”,相当考验供应商们的资本实力。

02

扩张太猛,债务压力巨大

零部件供应商们作为大厂的配套,通常甲方在哪里落地造车,吃订单的供应商们就得跟着去附近兴建工厂;且由于汽车零部件是高度定制化的,制造商们的产能设计通常以满足既定客户需求为主(跟着客户的产能做相应配套)。

这种生态,导致零部件供应商们的成长性高度受限;因为产能天花板是根据客户需求提前设定的;换句话说,业务要扩张,业绩要增长就必须进行扩张(基本上不存在通过产品迭代、涨价来实现增长)。

泰鸿万立是个实在的案例。

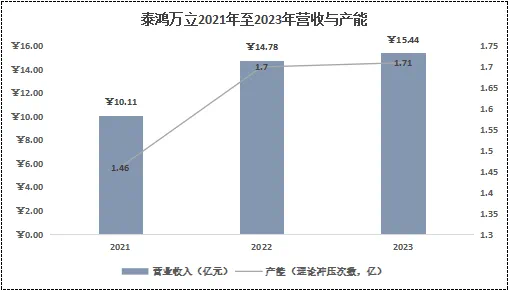

2021年至2023年,公司营收分别为10.11亿元、14.78亿元和15.44亿元,其中2022年录得46%的增长,就是产能扩张带来的。

同样显著的是,增量基本是来自于吉利,当年来自吉利系的收入为6.12亿元,同比增加2.94亿元,占当年总营收增长的63%。

业绩增长是好事,但是代价很沉重,因为必然要进行大量的资本开支来提升产能。

为了提高生产规模,泰鸿万立背上了沉重的债务。

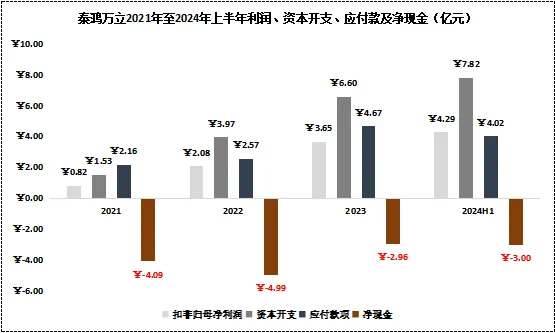

2021年至2024年上半年,泰鸿万立累计实现扣非净利润4.29亿元,而同期资本开支合计7.82亿元。

由于自身资本积累相对薄弱,日常造血能力跟不上,就只能向银行借款来实现规模扩张,截至2024年上半年,公司短期有息负债为3.44亿元,长期借款为1.25亿元,而账面现金仅有1.69亿元。

面对银行、整车厂这些金主和甲方,公司处于弱势地位,但是要扩张还是要有钱,只能向供应商们“求助”:

2023年,公司有息负债减少了1.19亿元,而欠供应商的钱大幅增加了2.1亿元(YoY+82%);

但是供应商们也担心泰鸿万立的偿债能力,所以新增的欠款中9成都是用票据做结算——相当于2023年供应商们给泰鸿万立减轻债务压力的同时还间接帮助其扩张产能。

值得一提的是,公司都这么缺钱了,实控人比公司还缺钱。

2020年和2021年共分了6000万元,相当于两年扣非净利润的58%,其中近一半进入了实控人一家的口袋里;

不仅如此,实控人应正才在2022年将自身持有的股权中10%转让给两位新股东套现2967万元(约合每股3.45元,对应当年PE约7倍)。

03

后话

顺利上市的话,不利加上置换(募投项目已投资金额)至少有5亿元现金,将大幅降低泰鸿万立的偿债压力。

不过,大厂配套这门生意,业绩天花板也容易测算:募投项目达产约贡献10.36亿元的增量营收,加上当前大概去到25亿元左右,10%的净利率(往高里算)对应年净利润在2.5亿元附近。

IPO对其至关重要,定价也很关键,对此,我们尚需谨慎以待。